部落格小編最近收到一位新手媽媽的私訊,她說:「小編,自從有了寶寶,每個月開銷都超出預算。奶粉、尿布、嬰兒用品…每次結帳都在心裡OS『怎麼這麼貴』。我很努力存錢,但看到戶頭數字增加得好慢,想到以後還要存教育金、買房…就覺得好焦慮。我是不是該開始投資?但我完全不懂,也沒什麼錢,不知道從哪裡開始…」

看到這則訊息,小編特別有感觸。

當媽媽之前,可能覺得一個月花2萬很多;當媽媽之後,發現一個月5萬都不夠用。

而且這還只是開始。現在是奶粉尿布錢,以後是保母托育費,再來是學費、才藝班,更遠的還有大學、出國、買房…

最讓人焦慮的是:你很努力存錢了,但總覺得存款增加的速度追不上未來需要的速度。

你可能每個月努力存5000元,一年存6萬,感覺很棒對吧?但想到孩子的大學教育金可能要100萬、200萬,就會覺得:「天啊,照這個速度要存到什麼時候?」

更何況,錢放在銀行定存,雖然很安全,但利息很少,幾乎跟通貨膨脹率差不多。簡單說,你的錢雖然數字有增加,但實際能買到的東西可能沒什麼變多。

這就是為什麼越來越多媽媽開始想:「我是不是該投資?」

但投資聽起來好複雜、好可怕,而且很多媽媽會想:「我每個月只能存3000、5000元,這麼少的錢投資真的有用嗎?」

今天這篇文章,就是要用實際數字告訴你答案。

小額投資為什麼有效?時間是你最大的本錢

「我錢太少,投資沒用」,這可能是新手媽媽最大的誤解。

投資最重要的不是本金多少,而是時間和持續性。

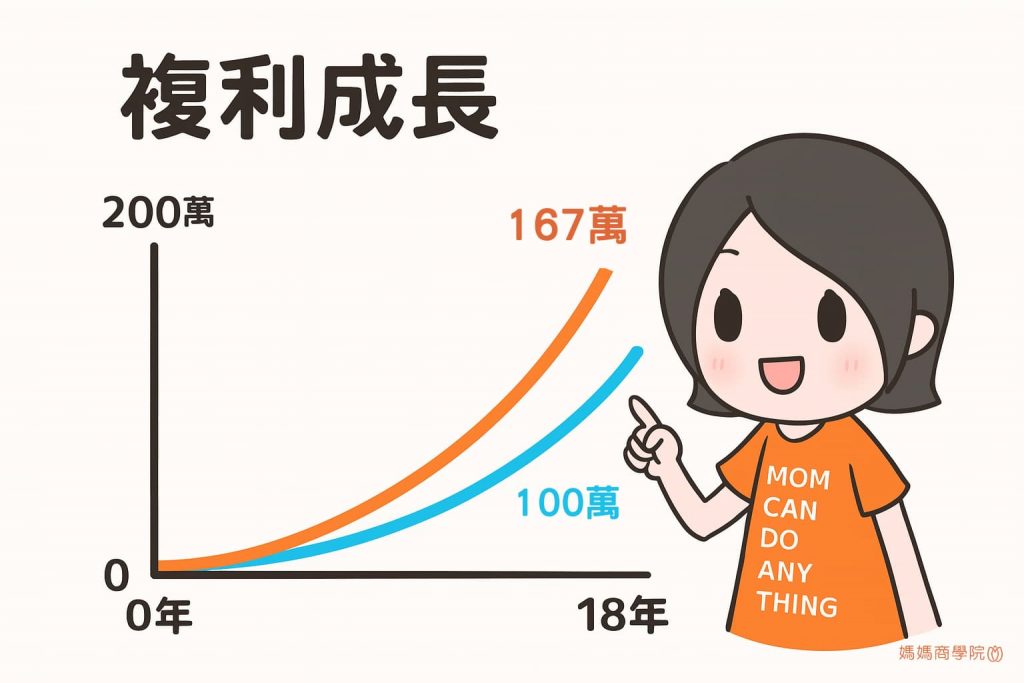

讓小編用實際數字給你看:

💡 試算說明

接下來小編會用具體數字幫你試算,讓你看見時間和複利的潛在效果。但要提醒你:這些數字是假設性範例,實際投資結果會因市場狀況、投資工具選擇而有極大差異,也可能產生虧損。

情境一:每月投資3000元

假設你從寶寶出生開始,每個月投入3,000元,假設年報酬率5%,持續投資18年到孩子上大學:

- 你實際投入:3,000元 × 12個月 × 18年 = 64.8萬元

- 假設複利累積:可能達到約100萬元

- 複利效應:可能增加約35萬元

情境二:每月投資5000元

如果每月能投入5,000元,同樣條件下:

- 你實際投入:5,000元 × 12個月 × 18年 = 108萬元

- 假設複利累積:可能達到約167萬元

- 複利效應:可能增加近60萬元

你看出關鍵了嗎?

同樣的投資策略,本金從3000變成5000,最後的結果不是多一點點,而是可能多出67萬!這就是時間和複利的力量。

更驚人的是:如果你更早開始

如果你25歲就開始每月投資3,000元,投資到65歲退休(40年):

- 你實際投入:3,000元 × 12個月 × 40年 = 144萬元

- 假設複利累積:可能達到約435萬元

- 複利效應:可能增加近300萬元

同樣每月3000元,投資18年可能累積100萬,投資40年可能累積435萬。

這就是為什麼小編說:「投資最好的時機,一個是十年前,另一個是現在。」

而且小額投資還有一個很大的優勢:風險可控,不怕犯錯。

剛開始學投資,一定會經歷市場波動、可能做錯決策。如果你一次投入50萬,賠了10%就是5萬,會讓人心痛到睡不著;但如果你每月只投3000元,即使剛好碰到市場下跌,損失也在可承受範圍內。小額投資就像是你的「學費」,讓你在風險可控的情況下累積經驗。

💡 看完這些數字,你可能會想:「這在我身上真的可行嗎?」

以上試算是為了說明複利原理的假設範例。實際上,每個家庭的財務狀況、風險承受度、投資目標都不同,適合的投資方式也不一樣。

任何投資都有風險,可能獲利也可能虧損,報酬率無法保證。過去績效不代表未來表現。

如果你想知道「以我的收入、支出、目標來看,該怎麼規劃投資?」

MomPower的家庭財務規劃師可以針對你的實際狀況,提供客製化的財務分析和建議,幫你找出真正適合你家的投資策略。

但你的情況真的適合投資嗎?三個關鍵問題

看到這裡,你可能覺得:「好,我要開始投資了!」

等等,先別急。

雖然小額投資有這麼多好處,但不是每個人、每個時間點都適合馬上開始。在決定投資前,請先問自己三個問題:

問題1:我的緊急預備金夠嗎?

如果你連3-6個月的生活費都沒存夠,遇到突發狀況(生病、失業、家電壞掉)就會手忙腳亂,甚至被迫賣掉投資來應急,這樣反而會賠錢。

建議順序:基本生活費 → 緊急預備金 → 投資

問題2:這筆錢我3-5年內會用到嗎?

投資需要時間讓複利發揮效果,而且市場有波動,短期內可能會虧損。

如果這筆錢是明年要用的旅遊基金、後年的學費,那不適合拿來投資,還是乖乖存在銀行比較安全。

投資的錢,建議至少要能放5年以上。

問題3:我的目標明確嗎?

投資不是為了投資而投資,而是要達成某個具體目標。

- 是為孩子準備教育金?需要多少?什麼時候要用?

- 是累積退休金?希望幾歲退休?每月需要多少生活費?

- 是想增加家庭財務安全感?那「安全」的定義是什麼?

目標越明確,投資計畫越容易制定。

如果你對這三個問題還不太確定,建議可以先透過MomPower的精準財務預測服務(30分鐘快速試算財務目標),幫你釐清「我現在在哪裡、要去哪裡、路徑合不合理」。有了清楚的財務地圖,再來投資會更踏實。

投資前要先搞懂的3個核心觀念

確認自己適合投資後,在開始學習具體方法前,有3個核心觀念一定要先建立:

觀念1:投資的本質是什麼?

簡單來說,投資就是讓你的錢去幫你工作,創造更多錢。

你把錢存在銀行,銀行付你利息,這是最基本的投資;你買股票,公司賺錢了會分紅給你,股價也可能上漲;你買債券,就是借錢給政府或公司,他們付你利息。

不同的投資工具,本質都是在做這件事:讓錢產生更多錢。

理解這個本質,你就不會覺得投資很神祕或可怕,它只是一種讓財富增長的方式。

觀念2:真正的風險是「不了解」

很多人以為「報酬低就比較安全」,所以看到「年報酬6%,穩定配息」就覺得風險不高。

這個想法很危險。

因為詐騙也可以用「低報酬但穩定」來騙你。

「比定存高一點,完全零風險」,聽起來很安全,但如果是龐氏騙局,你連本金都拿不回來。

所以真正的風險不是報酬率多高,而是「你不知道錢去哪裡、怎麼運作」。

這可以跟觀念1搭配去看,投資是讓錢去工作。所以投入前要問自己:

- 錢去哪裡工作?

- 它怎麼幫我賺錢?

- 有什麼風險?

如果你連這些基本問題都答不出來,那不管報酬率是8%還是3%,對你來說風險都很高。

這也是為什麼學習這麼重要,當你真正理解投資工具怎麼運作,你就能判斷風險在哪裡、報酬合不合理,不會被話術騙走。

觀念3:時間是投資最好的朋友

投資最神奇的地方叫做「複利效應」。

複利就是「利息生利息」。今年賺的利息,明年也會幫你賺錢;明年賺的利息,後年又繼續幫你賺。時間越長,效果越驚人。

前面舉的例子已經說明了:同樣每月3000元,投資18年可能累積100萬,投資40年可能累積435萬。

所以投資越早開始越好,但前提是你要能放得夠久。如果明年就要用的錢,絕對不適合拿來投資。

結語:觀念清楚了,下一步該怎麼做?

看完這篇文章,你應該已經理解:

小額投資不是沒用,而是非常有用—只要你給它足夠的時間。

每月3000元看似不多,但透過時間和複利,18年後可能累積到約100萬;如果你能投資得更久,效果可能更驚人。

而且你也確認了:

- 投資前要先有緊急預備金

- 投資的錢要能放5年以上

- 要有明確的財務目標

- 要理解投資的本質和風險

那麼下一步呢?

有了「為什麼要投資」的答案,接下來你可能會想:

- 我該怎麼開始學習投資?

- 新手最常犯哪些錯誤?

- 實際操作要注意什麼?

- 投資知識要去哪裡學?

這些問題,小編都會在下一篇文章「新手媽媽投資實戰:3個提醒+3個步驟完整攻略」中詳細說明。

記住:投資最好的時機是十年前,第二好的時機就是現在。不要因為覺得錢少就不敢開始,也不要因為覺得太晚就放棄。

準備好往下一步前進了嗎?

📌 系列文章導覽

- 👉 你正在閱讀:上篇 – 小額投資真的有用嗎?

- 下篇 – 新手媽媽投資實戰完整攻略

📚 延伸閱讀